印刷国民健康保険税

国民健康保険税の概要

課税と税額の計算

●国民健康保険税は、加入者のいる世帯ごとに計算し、世帯主に課税します。

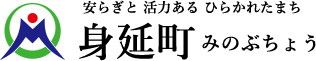

●国民健康保険税は、医療保険分(加入者全員が対象)と後期高齢者支援金分(加入者全員が対象)、介護納付金分(40歳以上65歳未満で介護保険第2号被保険者の加入者が対象 *介護保険制度のチラシもご覧ください![]() (856KB)

(856KB)![]() )の合計からなっております。

)の合計からなっております。

●また、それぞれ所得割、均等割、平等割の合計からなる算定方式(3方式)を身延町では採用しています。

※令和4年度課税分から、資産割を廃止しました。

●身延町のそれぞれの割合・金額等はこちらをご覧ください。

●国民健康保険税は、地方税法第703条の4、身延町国民健康保険税条例に基づき課税しております。

国民健康保険税の賦課限度額等を改正しました

<令和7年度の主な改正>

●所得が低い世帯の軽減措置の拡大(国)

国保税では、昨年中の世帯の所得が基準額以下の場合、均等割と平等割が所得に応じて7割・5割・2割軽減がされます。令和7年度は、5割・2割軽減の対象となる世帯が次のとおりとなりました。

●賦課限度額の引き上げ(国)

国保税は、「医療保険分」「後期高齢者支援金分」「介護納付金分」の合計が年間保険税額になります。令和7年度の賦課限度額は基礎課税額が65万円から66万円に、後期高齢者支援金分が24万円から26万円に引き上げられました。

<令和4年度の主な改正>

●資産割の廃止

国保税の課税方式をこれまでの4方式(所得割・資産割・均等割・平等割)から資産割を廃止し、3方式(所得割・均等割・平等割)へ変更しました。

○資産割廃止の主な理由

・所得のない方や年金所得だけの方にも課税され、低所得者層の負担となっている

・固定資産税額に応じて課税するため二重課税のように感じられてしまう

・町外の資産には課税されないため、不公平である

●均等割額・平等割額の引き下げ

国保加入者一人あたりにかかる均等割額と一世帯あたりにかかる平等割額を、「医療保険分」、「後期高齢者支援金分」、「介護納付金分」、それぞれ200円引き下げました。

●未就学児に係る均等割額の減額措置の導入(国)

全世帯の未就学児を対象に、未就学児にかかる均等割額を2分の1に減額します。低所得世帯の軽減に該当する場合は、軽減適用後の均等割額をさらに2分の1減額します。

●加入者の皆さんのご負担にならないよう、国民健康保険財政調整基金を活用し、国保税の負担増を抑制しました。皆さんのご理解とご協力をお願いいたします。

年度を遡って税額が増加する場合は、全額一括課税(請求)です

●年度を遡って税額に増加が生じる場合、身延町税条例第7条に基づき、過年度分の国民健康保険税は、全額一括課税(請求)となりますのでご注意ください。

国民健康保険税の計算に使用する所得

国民健康保険税の所得割の計算には、原則として当該年の前年の住民税の総所得金額等から基礎控除額を控除し、税率を乗じて計算します。

また、国民健康保険税の軽減判定にも前年の住民税の総所得金額等を使用します。

国民健康保険税の所得割の計算対象となる主な所得

● 利子所得

● 配当所得

● 不動産所得

● 事業所得(営業、農業等)

● 給与所得

● 雑所得(公的年金等、※障害年金・遺族年金等の非課税年金は含みません。)

● 一時所得(2分の1に相当する金額)

● 譲渡所得(総合課税)長期(2分の1に相当する金額)

● 譲渡所得(総合課税)短期

● 山林所得

● 分離課税の土地建物等の譲渡所得(特別控除後)

● 分離課税の上場株式等にかかる配当所得

● 分離課税の株式等に係る譲渡所得

● 分離課税の先物取引にかかる譲渡所得

国民健康保険税の所得割の計算に含まないもの

● 退職所得(退職金を一時金として受け取る場合):退職金を年金という形で受け取る場合は、雑所得に含まれます。

● 扶養控除、医療費控除、社会保険料控除、雑損失の繰越控除など住民税で適用される控除は、国民健康保険税の計算に含みません。

国民健康保険税における「配当所得」と「株式の譲渡所得」の取扱い

<所得割の計算対象所得となる場合>

「配当所得」と「株式の譲渡所得」は確定申告をしなければ、国民健康保険税の所得割の計算対象所得には含みません。ただし、これらを含めて確定申告をした場合は、国民健康保険税の所得割の計算対象所得となります 。

< 損益通算 >

上場株式等の配当所得等と特定口座による特定株式等譲渡所得は、源泉徴収のみで申告の手続きを終了することができます。しかし、確定申告をすることで住民税の税額控除や上場株式等にかかる譲渡損失との損益通算をすることができます。

国民健康保険税の軽減判定に用いる所得

<軽減判定に用いる所得は、所得割の課税所得金額とは異なります>

•1月1日に65歳以上の人は公的年金所得額から15万円を控除した額で計算。

•分離譲渡所得は、特別控除前の額で計算。

•青色事業専従者給与及び事業専従者控除がある場合は、必要経費に参入せず計算。

•雑損失の繰越控除については、軽減判定所得においてのみ適用。

国民健康保険税の軽減

非自発的失業の方に対する軽減(申請が必要です)

●離職日時点で65歳未満の方が解雇や倒産など非自発的失業により国民健康保険へ加入する場合、本人の給与所得を30/100とみなし国民健康保険税を計算します。

●対象となるのは、雇用保険受給資格者証に記載されている離職理由コードが11、12、21、22、23、31、32、33、34のいずれかの方に限ります。

●対象期間は、離職日の翌日から翌年度末までです。

●申請に必要なもの

▶ 国民健康保険特例対象被保険者等(非自発的失業者)に係る申告書![]() (81KB)

(81KB)![]() (※用紙は役場本庁舎・支所にもご用意しております。)

(※用紙は役場本庁舎・支所にもご用意しております。)

▶ 雇用保険受給資格者証

▶ マイナンバーがわかるもの

●申請先:町民課保険年金担当または税務課住民税担当、支所住民サービス担当

産前産後期間の軽減(申請が必要です)

●その年度に納める国民健康保険税の所得割と均等割から、産前産後期間相当分が減額されます。

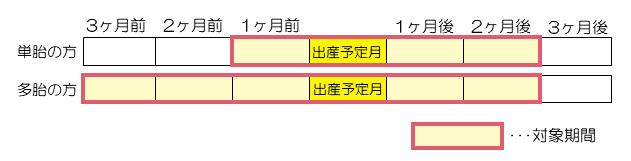

※産前産後期間は出産予定月(または出産月)の前月から出産予定月(または出産月)の翌々月です。

※多胎妊娠の場合は出産予定月(または出産月)の3ヶ月前から6ヶ月相当分が減額されます。

●対象となる方は、令和5年11月1日以降に出産予定の国民健康保険被保険者です。

※妊娠85日(4ヶ月)以上の出産が対象です(死産、流産、早産および人工妊娠中絶の場合も含みます)。

●出産予定日の6ヶ月前から届出ができます。出産後の届出も可能です。

●申請に必要なもの

▶ 産前産後期間に係る国民健康保険税軽減届出書 ![]() (287KB)

(287KB)![]() (※用紙は役場本庁舎・支所にもご用意しております。)

(※用紙は役場本庁舎・支所にもご用意しております。)

▶ 母子健康手帳など

※出産後に届出を行う場合は、必要書類が異なることがあります。詳しくは担当までご連絡ください。

▶ 世帯主と出産被保険者のマイナンバーがわかるもの

●申請先:税務課住民税担当、支所住民サービス担当

●リーフレット:産前産後期間相当分の国民健康保険税が免除されます!![]() (1106KB)

(1106KB)![]()

未就学児にかかる均等割額の軽減(申請は不要です)

●全世帯の未就学児を対象に、未就学児にかかる均等割額を2分の1に減額します。低所得世帯の軽減に該当する場合は、軽減適用後の均等割額をさらに2分の1減額します。

低所得世帯の軽減(申請は不要です)

●世帯主(国民健康保険に加入していない場合も含む)と国民健康保険加入者の所得、国民健康保険から後期高齢者医療保険に移行した方の所得及び人数によって判定します。医療保険分、後期高齢者支援金分、介護納付金分のそれぞれ均等割額と平等割額が軽減の対象です。

軽減の判定金額等についてはこちらをご覧ください。

●1月1日に65歳以上で公的年金所得がある場合、公的年金所得から15万円を控除した所得で軽減判定を行います。

●事業所得がある場合は青色専従者控除や事業専従者控除は行いません。分離課税所得(譲渡・株式・先物等)がある場合は、特別控除前の所得です。

軽減判定のため所得の申告は忘れずに!

●所得の有無に関わらず所得申告(所得税申告もしくは住民税申告)が未申告のままですと、低所得世帯の軽減判定ができません。また、国民健康保険税の軽減だけでなく高額療養費の限度額が高くなったりなど不利益の原因となります。忘れずに申告書の提出をお願いいたします。

国民健康保険税の減免(申請が必要です)

災害等による減免

●災害等により生活を営むことが著しく困難になった場合、若しくはこれに準ずると認められる場合は、申請により国民健康保険税の減免が受けられることがあります。詳しくは担当までご相談ください。

国民健康保険税の納め方(普通徴収)

普通徴収(納付書・口座振替)

●7月~翌年3月までの9回にわたって納付していただきます。納付書による現金納付は、役場または取扱金融機関等にてお願いいたします。あらかじめお申し込みいただくことにより、口座振替納付もご利用できます。

●納期限は各月の月末となります。月末が土・日・祝日の場合は翌月の最初の平日となります。ただし12月と翌年3月は25日が納期限となります。

国民健康保険税の納め方(特別徴収)

年金からの特別徴収

●世帯の国民健康保険の被保険者全員が65歳以上75歳未満の場合は、原則として世帯主の年金から天引き(特別徴収)となります。

●世帯主が国民健康保険ではない場合や年金が年額18万円未満の場合、または、介護保険料の天引きとの合計額が年金額の2分の1を超える場合は、普通徴収(納付書・口座振替での納付)となります。

●国民健康保険税納付方法変更申出書をお出しいただくことにより、特別徴収を普通徴収(口座振替のみ)に変更することも可能です。

年金からの特別徴収の仮徴収と本徴収

●4月に通知する、4~8月の年金から特別徴収(仮徴収)する税額については、2月の年金から特別徴収させていただいた額と同額になります。

●7月に通知する10月~翌年2月の年金から特別徴収(本徴収)させていただく税額は、年税額から仮徴収した税額を差し引いた金額になります。なお、年税額が仮徴収額に満たない場合は、還付となります。

国民健康保険税が未納になると

短期被保険者証等の交付

●国民健康保険の保険証は、有効期限が通常1年の保険証を発行していますが、通常より有効期間の短い保険証(短期被保険者証)を交付します。

●更に長期にわたり未納が続きますと、医療機関窓口での自己負担割合が10割の国民健康保険被保険者資格証明書を交付します。

限度額適用・標準負担額減額認定証の交付の制限

●入院等で、保険給付の対象となる医療機関への支払いが限度額までとなる認定証等の交付を受けることができません。

お問い合わせ

担当:税務課

TEL:0556-42-4803(直通)